米国株を始める方が最初に手に取ることが多い初心者向け書籍『バカでも稼げる 「米国株」高配当投資』。

内容としては高配当株8~16銘柄をバランスよく保有して長期投資しましょうというものですが、肝心の個別株は何を買うべきか迷っている方も多いのでは?

そんな皆さんに向けて、バフェット太郎が公開していた10銘柄からなるポートフォリオ、通称バフェット太郎10種をご紹介致します。

バフェット太郎10種は6年間で+84%という好成績を出し、これは高配当米国株ETFすら上回るパフォーマンス。

またコロナショック時には高配当米国株ETFやS&P500ETFよりも軽微な値下がりに抑えるなどその堅実性は本物。

このパフォーマンスと堅実性がポートフォリオをマネするだけで再現できるということで、株式投資そのものの初心者にもおすすめとなっております。

では銘柄構成と保有割合で守りを固め、買い増す銘柄とタイミングで利益を底上げするバフェット太郎10種のポートフォリオと具体的な運用方法について見ていきましょう。

目次

バフェット太郎10種の最新組み入れ銘柄

バフェット太郎が提案する長期向け資産運用ポートフォリオ、バフェット太郎10種の内容を紹介します。

※2025年10月最新ポートフォリオ※

高配当米国株に投資することで着実な配当益を得つつ、分散投資で株価下落の損失リスクを抑える安定志向のポートフォリオとなっています。

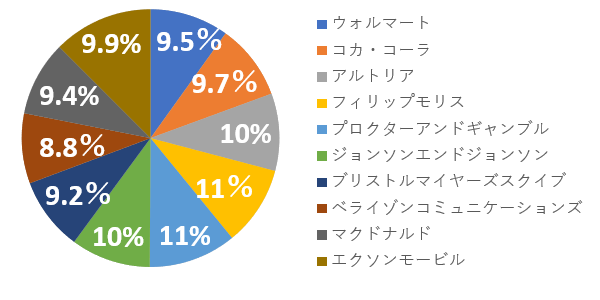

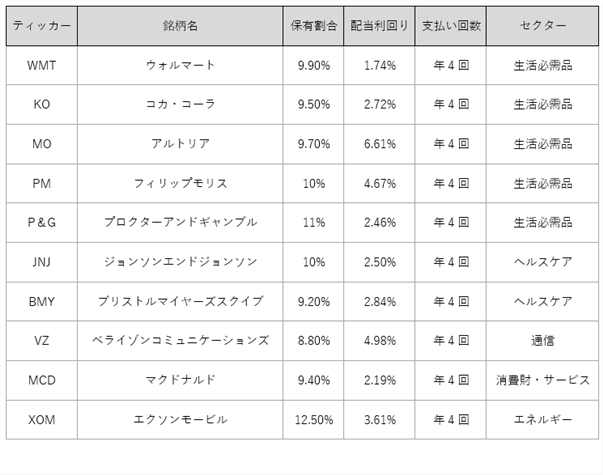

▼バフェット太郎10種の構成銘柄

▼バフェット太郎10種の構成銘柄詳細

▼各銘柄の特徴

・ウォルマート

世界最大手のスーパーマーケット。生活必需品セクターであり株価が安定している。

・コカ・コーラ

バフェット太郎も長期保有する王道の高配当、連続増配銘柄。

・アルトリア

大手たばこメーカー。たばこ関連銘柄は株価が非常に安定している。

・フィリップモリス

大手たばこメーカー。たばこ関連銘柄は株価が非常に安定している。

・プロクターアンドギャンブル

洗剤のアリエールなどで知られる生活必需品セクターの銘柄。株価が安定している。

・ジョンソンエンドジョンソン

ディフェンシブ銘柄の中でも特にローリスクハイリターンであったヘルスケアセクターの大手企業。

・ブリストルマイヤーズスクイズ

ヘルスケアセクターの大手製薬会社。

・ベライゾンコミュニケーションズ

世界最大級の通信キャリアで安定した経営基盤。19年連続増配の有名高配当銘柄。

・マクドナルド

ファストフードの売上高シェアが圧倒的世界一位。40年以上の連続増配。

・エクソンモービル

39年連続増配の有名高配当銘柄。景気敏感株で値上がり益も期待出来る。

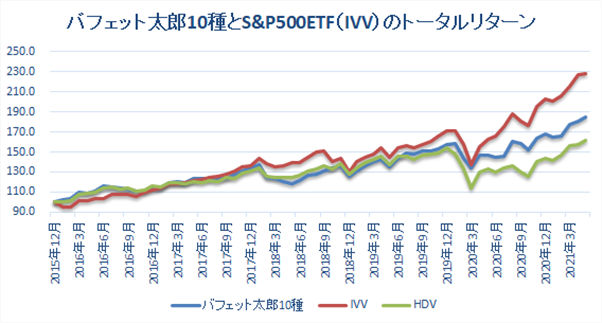

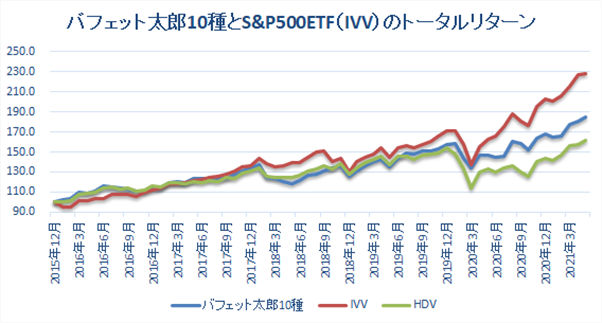

▼バフェット太郎10種のパフォーマンス

※2016年1月~2021年5月

・株価含む利回り:+84%

・配当のみの利回り:+3%

上記の銘柄で構成されたバフェット太郎10種は以下の二つの特徴を持ちます。それぞれの特徴について詳しく解説していきます。

▼バフェット太郎10種の特徴

・下落相場に強い

・値上がり益が期待できない

1.バフェット太郎10種は下落相場に強い

一つは下落相場に強いこと。生活必需品などのディフェンシブ銘柄が7割を占めているため、相場が下がってもバフェット太郎10種は軽症で済みます。

例えば2020年に起きたコロナショックの際も、S&P500ETFや高配当米国株ETFと比較して株価の下落幅が小さくすんでいます。

▼コロナショック時のパフォーマンス比較

引用:バフェット太郎の秘密のポートフォリオ

赤線:IVV(S&P500ETF)のパフォーマンス

青線:バフェット太郎10種のパフォーマンス

緑線:HDV(高配当株ETF)のパフォーマンス

▼コロナショック時のパフォーマンス比較

・バフェット太郎10種:-約15%

・S&P500ETF:-約20%

・高配当米国株ETF:-約27%

コロナショック時、主要指数や類似ETFと比較してバフェット太郎10種が最も株価下落を小さく抑えています。

内容が類似している高配当米国株ETFのHDVとパフォーマンスに大きく差がついた要因に着目してみると、バフェット太郎10種の徹底した株価下落リスクへの対策が見えてきます。

HDVではコロナで打撃を受けた原油や金融セクターの銘柄であるJPモルガン、シェブロンがパフォーマンス悪化の主たる要因となっており、バフェット太郎10種ではこれら2銘柄を組み入れていません。

代わりに不況時や先行き不安時でも企業収益が安定しているタバコメーカーのアルトリア、生活必需品である食品を扱うウォルマートなどを組み入れています。

バフェット太郎10種は配当金で利益を出す為、株価下落のリスクを極力排除した構成を取っていることがわかりますね。

2.株価の値上がり益は期待できない

ただ下落相場に強い反面、バフェット太郎10種は株価の値上がり益が期待できない一面も。

というのもバフェット太郎10種のポートフォリオには、ボラティリティの高い銘柄が組み込まれていないからです。

10種のように安定的な大手企業の株は、小型ベンチャー企業の株(日本でいうところのグロース株)ほど値動きが大きくありません。

そのためバフェット太郎10種の組入れ銘柄は、株価が下がりづらい反面、上がりづらくもあるということです。

よって10種を運用する上で重要なのは、相場が下がっている時ではなく、上がっている時のメンタル面となります。

相場が下がっている場合、周りに比べて損失が少ないから問題ないでしょう。

しかし逆に相場が上がっている時のバフェット太郎10種は、周りの値上がり益に遠く及ばず、もどかしい気持ちになりやすいかもしれません。

もどかしい気持ちをグッと堪え長期投資に徹するのもアリですが…、

自分のメンタルをコントロールするのがコレまた難しい(お恥ずかしながら、私も未だに悩むことがあります)。

なので無理なメンタルコントロールに走るよりバフェット太郎10種とは別に、短期投資用の銘柄も同時に運用するのも手です。

最近はバフェット太郎のようにYouTubeやSNSを通じ、無料で有益な投資情報を発信している個人投資家も多くなりましたからね。

当サイトで特に話題になっているのが、株で10億を稼いだ『JPモルガン出身の元証券マン』氏です。

同氏の教えを基に“短期投資で資産を4倍に増やした”と読者様からもタレコミを頂いております。

興味のある方は個別に検証を行っているので、検証記事をご覧ください。

▶“株で利益10億”稼いだ男の検証記事はコチラから

バフェット太郎10種の最新ポートフォリオ

バフェット太郎は2021年ごろからブログの更新を止めてしまい、バフェット太郎10種の内容を公開しなくなってしまいました。

よって最新のポートフォリオを知りたいという方が日に日に増加しているわけですが、なんとバフェット太郎10種の最新ポートフォリオがとある場所で公開されているという情報を入手しましたので紹介致します。

それはバフェット太郎のYouTube動画のオープニング映像です。

▼バフェット太郎10種の2022年9月3日版??

この画像によるとポートフォリオの構成銘柄は以下の内容だと読み取れます。

・ウォルマート

・コカコーラ

・アルトリア

・フィリップモリス

・プロクターアンドギャンブル

・ジョンソンエンドジョンソン

・ブリストルマイヤーズスクイブ

・ベライゾンコミュニケーションズ

・マクドナルド

・エクソンモービル

見たところ以前公開していた内容と同じですね。

また保有割合らしきパーセントは全て10%となっています。

どうもこれは残念ながらただのイメージモデルであり実際のバフェット太郎10種を説明したものではないように思います。

私の予想ですが、恐らくポートフォリオの内容は一切変わっていないのではと思います。

というのもバフェット太郎10種のパフォーマンスを見ていくと、2022年9月5日現在でさらに良好なパフォーマンスとなっているからです。

▼2021年5月から20229月の株価パフォーマンス

・ウォルマート:約-5%

・コカコーラ:+約10%

・アルトリア:-約10%

・フィリップモリス:約-3%

・プロクターアンドギャンブル:約+1%

・ジョンソンエンドジョンソン:約4%

・ブリストルマイヤーズスクイブ:約+6%

・ベライゾンコミュニケーションズ:約-30%

・マクドナルド:約+8%

・エクソンモービル:約+50%

保有割合はほぼすべて同じなので単純に合計してみると、+31%ほどになっています。

配当の利回りも大きく下がったものはありませんので、さらに平均約3%ほどが追加されているとすると、利回りは+34%ほど。

この実績を考慮すれば、全く同じポートフォリオで保有していても不思議はありません。

バフェット太郎10種のパフォーマンス

ではこれまでのバフェット太郎10種の6年間のパフォーマンス詳細と、比較用にIVVとHDVのパフォーマンスも振り返ってみてみます。

▼バフェット太郎10種のパフォーマンス比較

引用:バフェット太郎の秘密のポートフォリオ

赤線:IVV(S&P500ETF)のパフォーマンス

青線:バフェット太郎10種のパフォーマンス

緑線:HDV(高配当株ETF)のパフォーマンス

▼バフェット太郎10種6年間の投資利回り

・バフェット太郎10種:+84%

▼比較用の指標利回り

・S&P500ETF(IVV):+128.2%

・高配当米国株ETF(HDV):+61.9%

バフェット太郎10種の投資利回りは2015年からの6年間で+84%。同じ期間でS&P500ETF(IVV)の利回りは+128.2%、米億高配当株ETF(HDV)の利回りは61.9%です。

IVVに対してバフェット太郎10種のパフォーマンスが大きく下回った理由は、ハイテク株をバフェット太郎10種が組み入れていないから。

やはりハイテク株など、米国株の強みである大化けグロース株の恩恵を受けられないのはもったいない気もします。

ただ再度お伝えしますが、バフェット太郎10種の運用目的は株価下落リスクを抑えた高配当銘柄でポートフォリオを固め、得た配当益をそのまま再投資に回すことで資産拡大を目指すというもの。

バフェット太郎10種はとにかく堅実に、長期でコツコツ資産を増やしていくのに特化したポートフォリオです。

ここに大幅な資産形成を可能にするアメリカンドリーム的銘柄もうまく取り入れることが出来れば、理論上無敵のポートフォリオが完成する期待感はあります。

例えば今話題となっているエネルギー系銘柄など買ってみるのも面白いのではないかと思います。

米国株にはメリットがたくさんありますので、出来れば余すことなく味わいたいところです。

▼併せて読みたい

・リスクヘッジを重視-高橋ダンのポートフォリオ

・リターンを重視-JPモルガン出身の元証券マンの“株式攻略法”

バフェット太郎12種の組み入れ銘柄

バフェット太郎12種とはバフェット太郎10種の銘柄にSPYDとAGGを加えたポートフォリオのことを言います。

▼バフェット太郎12種の構成銘柄

・銘柄名(ティッカー)/保有割合/配当利回り(2022年5月時点)

・ウォルマート(WMT) / 9.9% / 1.74%/

・コカコーラ(KO) / 9.5% / 2.72%

・アルトリア(MO) / 9.7% / 6.61%

・フィリップモリス(PM) / 10% / 4.67%

・プロクターアンドギャンブル(11%) / 11% / 2.46%

・ジョンソンエンドジョンソン(JNJ) / 10% / 2.5%

・ブリストルマイヤーズスクイブ(BMY) / 9.2% / 2.84%

・ベライゾンコミュニケーションズ(VZ) / 8.8% / 4.98%

・マクドナルド(MCD) / 9.4% / 2.19%

・エクソンモービル(XOM) / 12.5% / 3.61%

・SPYD / 保有割合不明 / 1.53%

・AGG / 保有割合不明 / 3.31%

▼追加された投資対象

・SPYD:S&P500の中で配当利回りが高い80銘柄に分散投資するETF

・AGG:米国政府が発行する債券や信用度の高い社債に分散投資するETF

SPYDとAGGを加えることで、バフェット太郎12種はバフェット太郎10種よりもさらに安定感を意識した内容に調整されています。

AGGによって投資する高配当銘柄数を9倍以上に増やすことで、より分散投資によるリスクヘッジの効果を高めています。

さらにSPYDで投資する債権は株価と反比例の値動きをするため、株式相場全体が下落した場合の損失を軽減する効果があります。

とにかく損をするのが怖い、という方はバフェット太郎12種の方が向いているかもしれません。

ただしデメリットとして、バフェット太郎12種は10種の時よりさらに利益を得にくくなる可能性があります。

それはリターンがほぼ無いに等しいAGGに資金を割くことになるからです。

AGGは2003年と2021年の価格を比較しても+2%ほどしか上がっていません。

安定感を優先してAGGに資金をたくさん割けばリターンが少なくなり、リターンを求めるとバフェット太郎12種の強みが消えてしまいます。

資金配分が難しいポートフォリオという印象です。

バフェット太郎のポートフォリオの評判は?

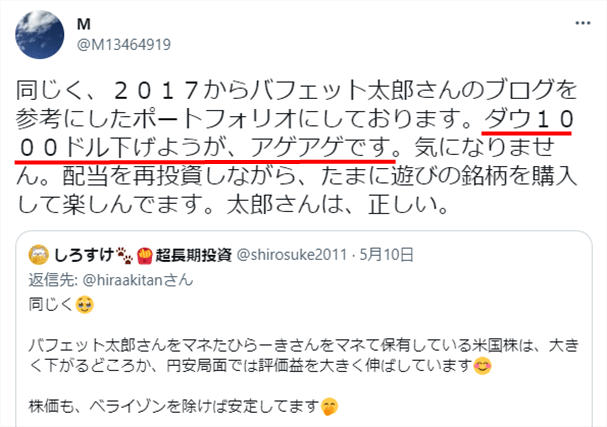

バフェット太郎のポートフォリオを参考にした方からは、相場の下落をものともしないとの評判が寄せられています。

▼バフェット太郎のポートフォリオの評判

引用元:Twitter

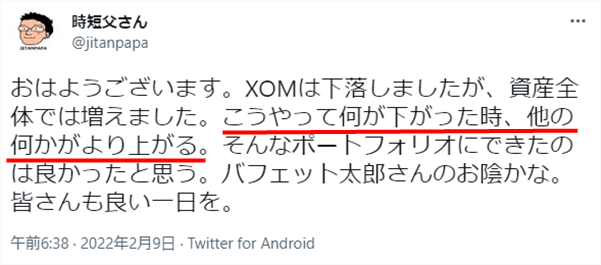

また何かが下がっても何かが上がって資産全体は増えているという評判が出ており、バフェット太郎のポートフォリオがいかに下落リスクに強いかが伺えます。

▼バフェット太郎のポートフォリオの評判

引用元:Twitter

バフェット太郎のブログを参考にするだけで、一般人でも下落に強いポートフォリオが再現出来てしまうのは流石バフェット太郎を言わざるを得ません。

一方で面倒だ、ETFで良いとの意見も出ています。

▼バフェット太郎のポートフォリオの批判

引用元:Twitter

バフェット太郎のポートフォリオは定期的に買い増ししながらリバランス、時には構成を組み替えして手間をかける必要があります。

そこまでしてもS&P500ETFを積み立てただけの方が儲かるわけですから、手間とリターンが見合わないという意見が出るのも理解できます。

リターンを取るか、下落時の損失リスク軽減を取るか、どちらがいいかは人によるところでしょう。

バフェット太郎のポートフォリオの銘柄を入れ替える場合は?

バフェット太郎のポートフォリオの銘柄も場合によっては入れ替えが発生します。

銘柄入れ替え可能性があるのは以下の項目を満たした時とのこと。

▼ポートフォリオから外す基準

・営業キャッシュフローが3期連続で低下

・事業の競争優位性が崩壊したと判断出来る時

そして新たに組み入れる銘柄の選定基準は以下の項目を満たす銘柄。

▼ポートフォリオに組み込む基準

・営業キャッシュフローマージン20%以上

・ROE20%以上

・配当利回り3%以上

バフェット太郎はポートフォリオの内容やパフォーマンスをほぼ公表することが無くなっていますので、今後はバフェット太郎10種を自分の判断で管理していく必要があります。

基本的なルールを知ることでポートフォリオの状態を適切に保ちましょう。

ということで、その他ポートフォリオの管理方法をまとめてお伝えいたします。

バフェット太郎のポートフォリオの取り扱い

▼バフェット太郎のポートフォリオのルール

・銘柄数は8~16(目安は10銘柄)

・毎月最後の金曜日に組み入れ比率最低銘柄を5000ドル分買い増し

基本的に抑えておくべきルールはこれら二つくらい。

バフェット太郎のポートフォリオの目標はリスクを取らずに年平均5%~7%増やすというもの。

そのため構成銘柄は連続増配高配当銘柄ばかり。

株価が暴落しても増配が継続すると信頼出来る銘柄に絞って愚直に積み立てるのがバフェット太郎のポートフォリオの考え方です。

そこにプラスして分散投資による損失リスクのカバーも行います。

いくら増配を続けていても株価自体が大きく下がってしまってはトータルマイナスになりかねません。

そこで一般消費財や生活必需品を中心に複数のセクターに分けた銘柄に分散することで、値下がりによる評価額の減少を抑えているのです。

またバフェット太郎のポートフォリオは毎月銘柄を買い増していくので、時間の分散投資にもなります。

買うタイミングを分けることはドルコスト平均法と呼ばれるリスクヘッジの手法です。

こうして株価の値下がり損を銘柄の分散と時間の分散で抑え、増配高配当銘柄の配当でコツコツ利益を積み上げるのがバフェット太郎のポートフォリオの考え方なのです。

バフェット太郎は何故米国株を選んだのか

バフェット太郎のポートフォリオの構成銘柄やルールについて触れてきましたが、肝心の疑問がまだ解決されていません。

それは”日本株はダメなのか?”と言う点。

結論からお話しすると、日本株でも条件を満たせば問題無いと思います。ただバフェット太郎は理由があって米国株ばかりにしています。

ではその理由とは。米国株ばかりである理由について触れていきます。

バフェット太郎が真っ先に上げている理由が、日本株と米国株の増配継続年数の違いです。

日本では増配を25年以上続けている企業が花王の1社だけですが、米国株では50年以上続けている企業が何社もあります。

日本株と米国株では連続増配株という視点での安心感が全く違うのです。

バフェット太郎は当初日本のバフェット銘柄を探していました。

バフェット銘柄とは大雑把に言うと安定した企業のこと。長期投資に向いた安定企業を日本株の中から探していたということです。

しかし探していくうちに米国株との間に歴然たる差を感じ、米国株投資の道に進んだと語っています。

バフェット太郎が差を感じた点として例に挙げていたのは利益率。

バフェット銘柄の条件として真っ先に上げられるほど重要な要素である利益率において、日本株と米国株に間には大きな差があったのです。

例えばW.バフェットが投資している代表的な銘柄のコカ・コーラは営業利益率が30%。

これを日本の大手飲料メーカーと比べてみると、アサヒグループが10%、サントリーが11%などなど、日本株は大きく負けています。

これは米国株の方が市場競争力が高いことを意味し、米国株の方がバフェット銘柄として魅力的であると捉えられるのです。

日本株の中にも優れた企業はあると思いますが、バフェット太郎曰く経営指標が貧弱で、株主軽視の姿勢に失望することが多いとのこと。

これらの理由から今は米国株に投資するようになったようです。

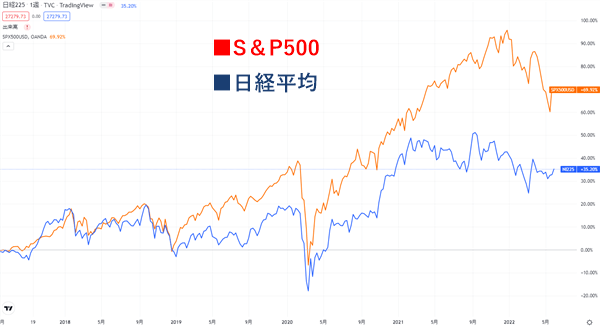

実際両国の代表的な指数である日経平均株価とS&P500を比較しても、企業価値の差を確かめることが出来ます。

▼5年間の指数を比較したチャート

近年は国内でも短期長期に限らず米国株に投資する方が増えましたよね。

良い銘柄に投資しようと思うと、米国株に行きつくのはある自然なことなのかもしれません。

バフェット太郎がおすすめする米国株以外の金融商品

バフェット太郎は米国株以外にも魅力的だと思った投資対象はYouTubeで紹介してくれます。

例えば2022年の5月に出した動画ではコモディティ投資を魅力的だと発言していました。

コモディティ投資とは天然資源や農作物などの実物資産に投資すること。インフレで資産が目減りするリスクを避けられる特徴を持ちます。

動画を出した当時はインフレ懸念が高まっている時期であり、コモディティ投資は有効な投資先になりえます。

またしばらくすると今度は景気サイクルの解説とともに、近い将来コモディティがピークとなり、ディフェンシブ銘柄の時代が来ると解説。

バフェット太郎はリアルタイムに幅広い投資対象を提案してくれるのですね。

バフェット太郎の発信情報は時に批判も

バフェット太郎の情報発信はお勧めする金融商品についてだけではありません。

バフェット太郎が思う投資すべきでない商品についても発信してくれます。

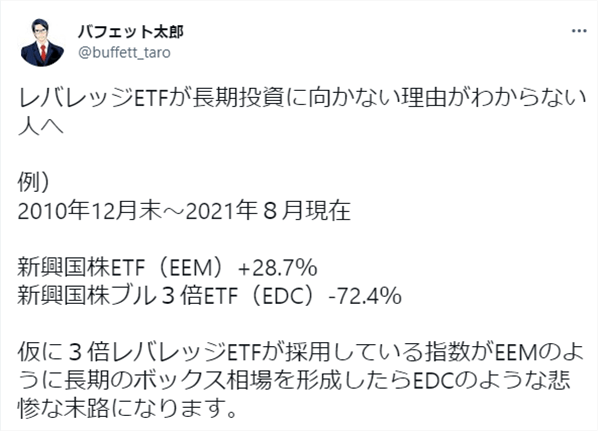

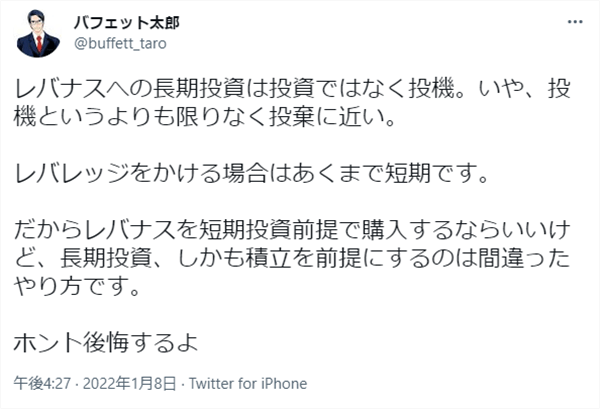

最近ではレバナスに対して痛烈な批判を繰り広げていますね。

▼バフェット太郎によるレバナス批判

もちろんただ駄目だと主張するのではなく、レバレッジETF自体が長期投資に不向きであることを解説してくれています。

▼レバレッジETFが長期投資に向かない理由

とある国内の大手シンクタンクも、レバレッジETFは下手な売買を繰り返すのが宿命であり、短期志向の強い投資家向きの商品であると述べています。

こうしたバフェット太郎の情報もポートフォリオ管理に一役買うかもしれません。

バフェット太郎の本の内容とは

バフェット太郎の投資における考え方やポートフォリオの詳しい銘柄などが解説された著書『バカでも稼げる「米国株」高配当投資』も発売中です。

内容は米国株の情報を仕入れるのに便利なサイト、米国株が最強な理由、金が金を生むシステム、投資技法など、米国株投資について網羅的に学べる内容となっています。

amazonでのレビュー評価は5点満点中の4.1点。

特に株初心者向けの教科書として高い評価を得ています。

▼『バカでも稼げる「米国株」高配当投資』の評判

これから投資を始めてみようという人は読んでみる価値が有るのではないでしょうか。

▼おすすめ米国株を紹介

・米国株のスクリーニングにお勧めの条件、サイト

言うことはわかるんですけどね、当人のPFや含み益を見てみたいな〜と思いますよ。新興国株はどれくらい買ってるんですかね?

バフェット太郎さん、You Tube動画が難しくて嫌煙してたんだけど最近見たら意外と内容わかるようになってびっくりした。私がわかるようになったのか、バフェット太郎さんの解説の仕方がうまくなってるのかわからないけど。。

ヘルスケア辺りは堅調で、バフェット太郎さんの言う通りですよ。話を聞いて理解しても、実際に相場を体感するのは一味違います。やっぱり引き出しが多い方が未来の失敗は少なくなるでしょうから、日々学びですね。

レバナス民はバフェット太郎氏を目の仇にしてますよ。氏がかなりの間レバナスはオワコンと煽っておちょくっていたので。アンチを作り出すのも数字を取る秘訣なんですかね?

高配当株再投資のバフェット太郎さんに影響を受けて始めたはずだったんですが、私の米国株投資はレバレッジとかハイグロに手を出す雰囲気投資家に仕上がりました……。

FRBの動向、バフェット太郎の解説動画を見てだいぶ理解できてきた。やっぱり思考停止はだめだな。自分で考えるのが大事だ。

バフェット太郎氏の本今更ながら読めた。ずっと投資信託しかやってなかったから米国株やりたいのだが次はジュニアNISA含む口座検討と銘柄選びか…本だと銘柄ちょっと古そうだったけどどうなんだろ…参考になるものあったら誰か教えてほしい。

バフェット太郎さんの動画、なるほどなーと思ってたけどあるところから情報の見せ方が上手いだけなんだなと思い直した。全体的に俯瞰するとそうでもないってことが何度もあったから余計にそう感じた。

バフェット太郎さんは最近レバカスとか言わなくなったね。下がったら言い、上がったら言わない。傷口に塩を塗るのはやめてほしい。レバレッジはだめと言いながらig証券でレバレッジを推奨するのは二枚舌だよね。

バフェット太郎さんがYouTubeでオススメの金鉱株や資源国の新興国株をそのタイミングで買いましたがいずれもダダ下がりで懲りましたね、あの時は。本を書いていることと株の予測が上手いこととは別なのだということを学びました。