目次

「ボロ株で大きな利益を狙いたいけれど、どの銘柄を選べばいいのか分からない」と疑問を持っていませんか。

ボロ株投資には大きなリスクが伴う一方で、適切な銘柄選びができれば大きな利益を狙える投資手法です。

本記事では、ボロ株のメリット・デメリットから具体的な注意点、そして2025年のおすすめボロ株3選まで詳しく紹介。

最後まで読むと、ボロ株投資のリスクを理解したうえで、適切な銘柄選びと投資戦略を立てることができますよ。

ボロ株とは?投資するメリット

ボロ株とは、一般的に株価が100円以下の銘柄を指す投資用語です。

正式な定義は存在しないものの「低位株」は株価500円以下、「ボロ株」は株価100円以下として分類されることが多くなっています。

株価が安い原因として、業績不振や成長性や配当がないなど、何かしら問題をかかえている場合が多いことを知っておきましょう。

しかし、ボロ株は1日で10%や20%の値動きすることが珍しくないため、人気があるのも事実です。

ボロ株投資のメリットは以下4つです。

| メリット | 詳細 |

|---|---|

| ①少額投資が可能 | 1万円以下の資金で株式投資を開始できる |

| ②高い上昇率を期待できる | 株価が安いため大化けの可能性が高い |

| ③分散投資しやすい | 複数銘柄に少額ずつ投資してリスク分散が可能 |

| ④心理的な負担が軽減される | 投資額が少ないため、損失への恐怖感が少ない |

最大のメリットは、少額の資金で株式投資を始められることでしょう。

たとえば、株価50円の銘柄なら5,000円(100株単位)で投資を開始できます。

株価が安いということは上昇余地が大きく、10倍や20倍といったテンバガーを達成する可能性も秘めています。

2025年のおすすめボロ株一覧

2025年は金利政策の変化や円安の進行、新NISA制度の定着などにより、ボロ株市場にも大きな影響を与えています。

業績の回復を期待する銘柄や、成長テーマに関連した銘柄に注目が集まっています。

【高配当期待】少額で買える配当有の銘柄

株価100円以下で配当を出している銘柄は現時点では存在していません。

その背景には、企業が配当よりも事業存続を優先せざるを得ない厳しい状況があります。

配当収入を重視する場合、もう少し株価の高い低位株(200円程度)の中から、安定的に配当を出している銘柄を選択する方が現実的でしょう。

業績回復の期待や成長性の高い銘柄に焦点を当て、1株200円前後で高い配当を期待できる銘柄は以下2つです。

| 銘柄名 | 株価目安 | 業種 | 予想配当利回り |

|---|---|---|---|

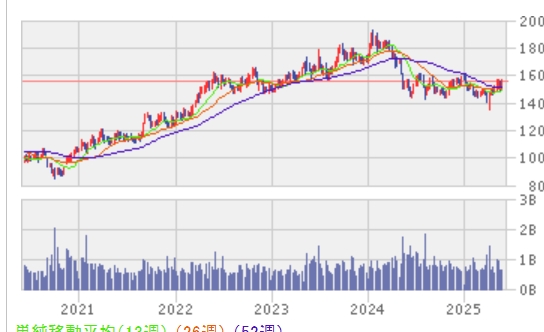

| NTT(9432) | 180円前後 | 情報・通信業 | 約3.0%(株式分割後) |

| ソフトバンク(9434) | 217円 | 情報・通信業 | 約5.5%(株式分割後) |

NTTは2023年の株式分割により、1万円台で投資可能となりました。

株式分割後も約3%の配当利回りを維持し、株主優待も実施しています。

低位株投資の入門としても適しており、安定性と成長性を両立させた信頼できる銘柄と言えるでしょう。

【株主優待】1万円以内で買える優待ボロ株

現時点での株価で、1万円以内で株主優待がもらえる銘柄は、以下7つです。

| 銘柄名 | 株価 | 業種 | 優待内容 |

| システムソフト(7527) | 90円前後 | 情報・通信 | クオカード500円相当 |

| 焼肉坂井HD(2694) | 85円前後 | 小売業 | 食事優待券2,000円相当 |

| アゴーラホスピタリティー(9704) | 80円前後 | サービス | 宿泊割引券 |

| 文教堂グループHD(9978) | 75円前後 | 小売業 | 図書カード1,000円相当 |

| メディアリンクス(6659) | 70円前後 | 情報・通信 | クオカード500円相当 |

| オルトプラス(3672) | 95円前後 | 情報・通信 | ゲーム内アイテム |

| 堀田丸正(8105) | 65円前後 | 繊維製品 | 自社商品 |

焼肉坂井ホールディングスは、全国展開する焼肉チェーンを運営しており、株主優待として食事優待券を提供しています。

コロナ禍の影響から順調に回復しており、外食需要の高まりとともに業績改善が期待されます。

【市場別】おすすめボロ株

2025年はグロース市場でのテンバガー候補に注目です。

2024年の市場動向を見ると、東証プライム市場と東証スタンダード市場は堅調に推移した一方で、東証グロース市場は苦戦を強いられました。

しかし、これは2025年のグロース市場に大きな投資チャンスがあることを示しています。

| 市場区分 | 2024年動向 | 2025年期待度 | 主な特徴 |

|---|---|---|---|

| 東証プライム | 堅調推移 | ★★★☆☆ | 大型株中心、安定性重視 |

| 東証スタンダード | 好調 | ★★★★☆ | 中堅企業、バランス良好 |

| 東証グロース | 調整局面 | ★★★★★ | 新興企業、高成長期待 |

東証プライム

東証プライム市場で、1株100円以下の銘柄は存在していません。

東証プライムで1株あたり500円前後かつ成長性が期待できる銘柄として、以下の3つが挙げられます。

| 銘柄 | 株価 | 業種 |

|---|---|---|

| JPホールディングス(2749) | 564円 | サービス業 |

| タムラ製作所(6768) | 449円 | 電気機器 |

| 筑波銀行(8338) | 241円 | 銀行業 |

四季報によると、JPホールディングスは子育て支援サービスを幅広く展開しており、2024年度も業績は堅調に推移し、2025年度も増収増益が見込まれています。

安定したキャッシュフローと社会的ニーズの高さに加えて、DX推進や新規事業への取り組みも積極的です。

株価は400円前後と手ごろで、今後の成長余地が大きい注目銘柄です。

東証スタンダード

東証スタンダード市場でも、1株100円以下で買える銘柄は非常に限られています。

その中でも、成長性や業績回復を見込める銘柄は以下のとおりです。

| 銘柄 | 株価 | 業種 |

|---|---|---|

| ピクセルカンパニーズ(2743) | 73円 | 情報・通信業 |

| メディアリンクス(6659) | 54円 | 電気機器 |

| フォーサイド(2330) | 161円 | 情報・通信業 |

フォーサイドは2024年にテンバガーを達成した実績があり、ボロ株投資で短期急騰を狙う個人投資家に人気です。

株価が低位で値動きも大きく、再び急騰も期待できます。

東証グロース

東証グロース市場で、1株あたり100円前後で買えるおすすめの銘柄は以下3つです。

| 銘柄 | 株価 | 業種 |

|---|---|---|

| モブキャストHD(3664) | 33円 | 情報・通信業 |

| アンジェス(4563) | 73円 | 医薬品 |

| フルッタフルッタ(2586) | 159円 | 食料品 |

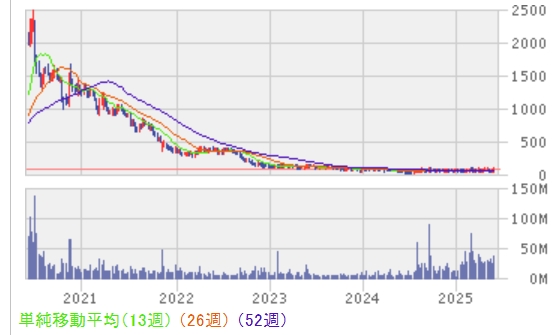

モブキャストHDは「①東証グロース市場」「②ボロ株」「③ソーシャルゲーム関連」と、テンバガーになりやすい3つの条件を満たしています。

黒字転換など材料が出れば大反発の可能性もあり、2025年のテンバガー候補の1つとなっています。

2025年『おすすめボロ株』3選

ここでは2025年のおすすめボロ銘柄3つを紹介します。

- フィンテックグローバル (8789)

- アンジェス(4563)

- モブキャストホールディングス(3664)

なお、投資は個人の責任で行うものであり、必ずしも利益を保証するものではありません。

投資判断は十分な情報収集と検討を行った上で、自己責任において行ってください。

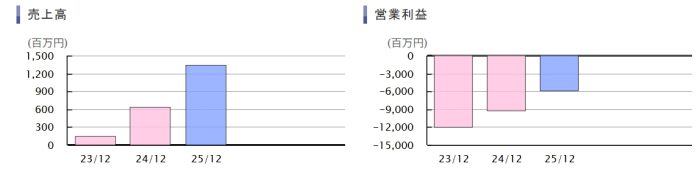

フィンテックグローバル (8789)

フィンテックグローバルは、投資銀行業務を中心とした金融サービス企業で、比較的安定した事業基盤を持ちます。

現在の株価は106円前後で、予想PER10.3倍、予想配当利回り2.83%と、健全な水準を保っている状況です。

M&Aや資金調達案件の増加、不動産投資市場の活性化などが業績押し上げ要因となっています。

注意点として、投資銀行業務は市場環境に左右されやすく、金融市場の変動や景気後退時には業績が大きく悪化するリスクがあることを押さえておきましょう。

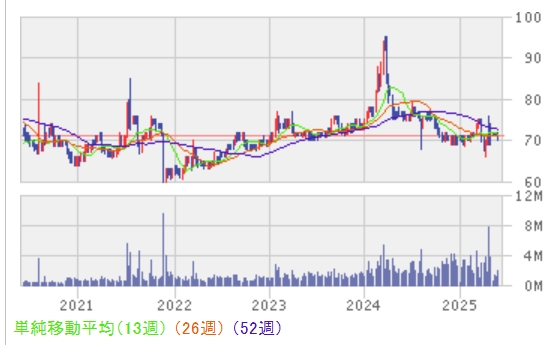

アンジェス(4563)

アンジェスは遺伝子医薬品開発のバイオベンチャー企業で、画期的な治療薬の開発による大化けが期待されます。

HGF遺伝子治療用製品の研究開発が順調に進んだ場合、承認取得や製品化により、株価が数倍になる可能性があります。

ただし、バイオ株特有のリスクがあり、開発の失敗や承認の遅延により株価が大幅下落する可能性があります。

よって、損失を許容できる範囲での投資が必要です。

モブキャストホールディングス(3664)

モブキャストホールディングスはスポーツ系ゲームに特化したコンテンツ企業で、野球・サッカー分野で強みを持つ銘柄です。

東証グロース市場に上場しており、成長企業としての位置づけもあります。

ゲーム業界の中でもニッチな分野に特化しているため、新作ゲームのヒットやスポーツ関連の話題が注目されれば、短期間での株価上昇が期待できます。

ただし、25年12月期は1億円の赤字に転落という業績面での課題もあるため、ゲーム業界特有の不安定さも考慮しましょう。

2024年の実績をもとにおすすめしたいボロ株

2024年は8銘柄がテンバガーを達成し、特に「東証スタンダード市場」のボロ株が注目を集めました。

高騰したおすすめボロ株

2024年に大幅な上昇を見せた3銘柄は以下のとおりです。

| 銘柄名 | 上昇率 | 高騰期間 | 背景 |

|---|---|---|---|

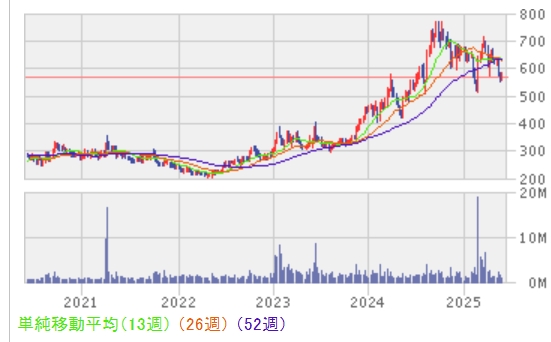

| メタプラネット(3350) | 30.5倍 | 2024年4月~11月 | ビットコイン投資戦略を発表 |

| フルッタフルッタ(2586) | 13.0倍 | 2024年8月~11月 | アサイーブーム到来で業績好転 |

| フォーサイド(2330) | 10.9倍 | 2024年2月 | 短期間での急騰 |

これらの銘柄の共通点は、株価が極端に安い状態から何らかの材料をきっかけに投資家の注目を集め、短期間で爆発的に上昇したことです。

ただし、高値達成後はほぼ確実に大暴落しているため、利益確定のタイミングが重要です。

テンバガー達成したボロ株一覧

2024年にテンバガー(10倍以上の上昇)を達成した全8銘柄を紹介します。

注目すべきは、東証スタンダード市場から6銘柄、東証グロース市場から1銘柄と、新興市場からのテンバガー輩出が多いことです。

| 銘柄名 | 上昇率 | 安値→高値 | 市場 |

|---|---|---|---|

| メタプラネット(3350) | 30.5倍 | 140円→4,270円 | スタンダード |

| ビート・ホールディングス・リミテッド(9399) | 16.0倍 | 300円→4,840円 | スタンダード |

| フルッタフルッタ(2586) | 13.0倍 | 25円→325円 | グロース |

| リベルタ(4935) | 12.0倍 | 185円→2,220円 | スタンダード |

| フォーサイド(2330) | 10.9倍 | 67円→735円 | スタンダード |

| ピクセルカンパニーズ(2743) | 10.7倍 | 37円→397円 | スタンダード |

| メディアリンクス(6659) | 10.4倍 | 29円→304円 | スタンダード |

| エスポア(3260) | 10倍以上 | – | 名証ネクスト |

上記8つの銘柄の共通点として、以下の条件が挙げられます。

- 超低位株価:ほとんどが100円以下からスタート

- 小さな時価総額:少額の資金流入でも大きな影響を受ける

- 低い売買代金:通常は注目度が低い

- 明確な材料:ビットコイン投資、アサイーブーム等の具体的な好材料

- 短期集中:1~3ヶ月程度の短期間での急騰

テンバガー達成後の暴落も共通特徴で、2025年1月時点では多くの銘柄が高値から大幅に下落しています。

おすすめのボロ株スクリーニング条件

財務の健全性を確認し、PER(割安性)を重視したスクリーニングで、リスクを抑えながらボロ株投資を行いましょう。

基本的なスクリーニングの条件は以下のとおりです。

| 指標 | 目安の値 | 理由 |

|---|---|---|

| PER | 10.0倍以下 | 割安性の確認 |

| PBR | 1.0倍以下 | 資産価値に対する割安性 |

| ROE | 10%以上 | 収益効率の高さ |

| 自己資本比率 | 40%以上 | 財務安全性の確保 |

証券会社が提供するスクリーニングツールを活用して抽出してみましょう。

全てにあてはまらなくても、以下の条件に当てはまるかどうかチェックすることで、倒産リスクを抑えながら上昇期待の高いボロ株銘柄を選べます。

| チェックポイント | 詳細 |

|---|---|

| ①業績面 | ・直近四半期で売上が増加傾向 ・黒字転換が見込まれる企業 ・赤字が続いていても改善傾向にある |

| ②事業面 | ・AIや再生可能エネルギーなど成長分野への参入 ・新規事業の立ち上げや提携 ・M&A発表・国策テーマとの関連性がある |

| ③流動性 | ・1日の出来高が少なくとも1万件以上 ・極端に出来高が少ない銘柄は回避 ・売買したいタイミングで取引できる |

ボロ株のデメリット・注意点

最後に、ボロ株には以下3つのデメリットがあることを押さえておきましょう。

- 倒産・上場廃止のリスクがある

- 値動きが激しく売買タイミングによっては大損する

- 流動性が低く売買が困難な傾向にある

デメリット①:倒産・上場廃止のリスクがある

ボロ株には、倒産や上場廃止によって投資した株の価値が失われるといったリスクがあります。

野村アセットマネジメントの専門家により、ボロ株には業績の悪化など、何かしら経営上の問題などを抱えている銘柄が多く存在していると指摘されています。

対策として、投資する前に企業の「財務諸表」を確認し、赤字が継続していない銘柄を選びましょう。

また、1つの銘柄に集中投資することなく、10銘柄以上に分散することが重要です。

デメリット②:値動きが激しく売買タイミングによっては大損する

ボロ株は株価の変動の幅が極めて大きく、短期間で大幅な損失を被るリスクが伴います。

1日で10%や20%の値動きが珍しくない状況で、株価100円未満のボロ株は、1日に最大30円の値幅制限が設けられています。

| 値動きパターン | 変動例 | リスク度 |

|---|---|---|

| 急騰パターン | 30円→60円(+100%) | 高い利益と高い損失のリスクあり |

| 急落パターン | 60円→30円(-50%) | 短期間で大幅な損失が出る可能性あり |

| ストップ安の連続 | 売却不可能な状況 | 機会損失や資金拘束の可能性あり |

たとえば、100円のボロ株が材料出尽くしで50円まで下落した場合、投資額の半分を一気に失うことになります。

対策として、事前に損切りラインを設定し、短期間での利益確定を心がけることが必要です。

デメリット③:流動性が低く売買が困難な傾向にある

ボロ株は出来高が少なく、投資家が売却したいタイミングで売れないという流動性リスクを抱えています。

たとえば、株価50円のボロ株を売ろうとしても、買い注文が40円にしかない場合、20%も安い価格で売却することになってしまいます。

| 状況 | 売買への影響 | 対処法 |

|---|---|---|

| 出来高1,000株以下 | 注文が約定しにくい | 指値注文を活用する |

| 買い注文不在(売りたいのに買い手がいない) | 大幅に安い値で約定してしまう | 指値注文を活用する |

| 売り注文過多(売りたい人が自分よりも前にたくさんいて順番が回ってこない) | 値がつかない状況 | 取引時間を分散する |

ボロ株を選ぶ時は、1日最低でも1万件以上の取引がある銘柄を選んだり、過去数週間から数ヶ月の出来高推移を確認したりして、取引が継続的に行われているかを判断しましょう。

ボロ株に関してはもう寝かせておくことしかできないね。上がるかなと少しは思ってたけど、ここ数日の動きで見事に希望は無いとわかりましたよ。今はそういう時期だと割り切っておくことにします。あがいても無駄。

買ったボロ株、3日で50円も下落した・・・。最悪。こんなボロ株買わなきゃ良かったと公開してます。買収されたりもしなさそうだし、見る目がなかった自分が悔しいですよ。

コロナ禍後に個別株見るようになってボロ株に手を出し、「こんなに安いのか!」と買い漁り・・・大失敗でした。やっぱり普通の値段の株の方がいいですよ、安いには安い理由があるし、初心者には向いてないんです。

コロナ禍の収束に悪材料は出尽くしたと読んでとある飲食系を購入してみました。今読んだ通り反発しはじめているので、今後の動きを楽しみに見守ってます。

アトラGがけっこういいところいったのにここ数日下がってもうてショックすぎる~あの時売ってればな~

ちょっとはぼろ株も戻ってきてるのか?

ピクセラがついにここまで落ちたか・・・と見守ってましたが、2円売りに5300万、1円買いに1億以上となるとなかなか動かないでしょうね。こんなこともあるんでしょうが改めてボロ株は恐ろしい。

SMBC日興証券が投資判断「A」継続!買い材料がこれからも出てきそうなので期待していていいかもしれません。注目してます。

海帆は元ボロ株だったのによくあそこまでいったのよね。トンピン銘柄の力だったろうけど。もう上がらないだろうな。吹き上がると思ってる人は何を材料にみてるんだ?

米国株のジョンソン&ジョンソン、結構雑誌とかネットの記事でお勧めされてたけど、買っとくべきだったかなー、いやまだ遅くないのか?